近年、フリーランスとして活躍する方が増加しているというデータがあります。フリーランスや個人事業主の方など、確定申告をしている方が亡くなった場合、その相続人となったご家族の方は、亡くなった方の代わりに準確定申告という手続きを行う必要があります。今回のコラムでは、準確定申告について解説したいと思います。

準確定申告とは何か

所得税は、毎年1月1日から12月31日までの1年間に生じた所得について計算し、その所得金額に対する税額を算出して翌年の2月16日から3月15日までの間に申告と納税をすることになっています。これがいわゆる確定申告と呼ばれるものです。

一般のサラリーマンの方は、給与という形で所得がありますが、通常、会社が年末調整を行っているはずですので、確定申告は不要となります。

しかし、フリーランスや個人事業主の方など、ご自身で確定申告を行っている方が亡くなった場合には、その方自身が申告することができなくなってしまうので、相続人が亡くなった本人に代わって、亡くなった日までの所得金額に対する税額を計算して、申告と納税をしなければなりません。これを準確定申告といいます。

準確定申告が必要な場合

準確定申告は、確定申告の必要な方が亡くなってしまった場合に、本人に代わって相続人が行う手続きなため、準確定申告が必要か否かは、亡くなった本人に確定申告が必要であった否かで判断することができます。

具体的には、亡くなった本人が以下に該当する場合に、相続人の方が準確定申告を行う必要があります。

フリーランスや個人事業主の方で事業所得のある方

事業所得が基礎控除額(48万円)以上ある、フリーランスや個人事業主の方は確定申告が必要となります。

不動産所得や株取引による所得のある方

賃貸収入などの不動産所得や株取引やFXなどの譲渡益が基礎控除額(48万円)以上ある方は確定申告が必要となります。ただし、自動的に源泉徴収の行われる特定口座を利用している場合や、NISA等の非課税投資枠を利用している場合には、不要となります。

会社員の方でも確定申告が必要な方

一般の会社員の方でも、複数の会社から給与をもらっている場合、2,000万円以上の給与がある場合、副業等で20万円以上の収入のある場合には、確定申告が必要となります。

公的年金による収入が400万円以上の方

公的年金も、実は「雑所得」として課税の対象になるため、400万円以上の年金を受給している場合には、確定申告が必要となります。公的年金の年間受給額が400万円以下であったとしても、公的年金以外の所得合計額が20万円超える場合にも確定申告が必要となります。

準確定申告の申告義務者

準確定申告の申告義務者は、相続人となります。この相続人には包括受遺者も含みます。

包括受遺者とは、遺言によって、遺贈の対象となる財産を特定せずに、プラスの財産もマイナスの財産も包括的に承継した人を指します。包括受遺者は、被相続人の権利や義務を包括的に受け継ぐことになるため、相続人と同様に扱われます。

相続人が複数名いる場合には、その全員が連署により準確定申告書を提出します。ただし、他の相続人の氏名を付記して各人が別々に提出することもできます。この場合、申告書を提出した相続人は、他の相続人に申告した内容を通知しなければならないことになっています。

準確定申告の申告期限

準確定申告は、相続の開始があったことを知った日の翌日から4か月以内に申告と納税をする必要があります。

確定申告をしなければならない方が、翌年の1月1日から確定申告期限(原則として翌年3月15日)までの間に確定申告書を提出しないで死亡した場合、この場合の準確定申告の期限は、前年分、本年分とも相続の開始があったことを知った日の翌日から4か月以内となるので注意が必要です。

準確定申告の申告先

亡くなった方が生前に住んでいた住所地を管轄する税務署に申告します。実際に申告する相続人の住所地ではないので注意が必要です。

おわりに

今回のコラムでは、準確定申告について解説しましたが、いかがだったでしょうか。フリーランスや個人事業主の方だけではなく、広く確定申告の必要な方が亡くなった際に準確定申告が必要となります。公的年金受給者の方でも確定申告が必要な場合があるというのは、意外と見落とされがちですので注意が必要です。

相続に関する制度は、複雑で難解なものも少なくないため、相続に関することで悩んだら、専門家に相談することをおすすめします。

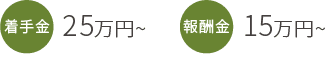

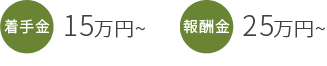

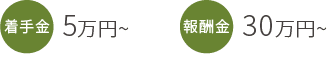

当事務所は、相続に精通した弁護士が、皆様の相続問題の解決に尽力いたします。初回無料にて相談を行っておりますので、相続・遺産分割・不動産相続など、相続に関することでお悩みのある方は、お気軽に当事務所までご相談ください。