相続税を申告・納付する際には、利用可能な控除制度は利用し、節税を図りたいと思うのが心情です。「第125回相続コラム 配偶者目線で見る相続税-配偶者控除について」で解説した、配偶者控除もそのひとつです。今回のコラムでは、未成年の相続人がいる場合に活用したい相続税の未成年者控除とは何かについて、計算方法や適用条件も含めて解説したいと思います。

相続税の未成年者控除とは

社会が高齢化し、相続人も高齢であるというケースが増加傾向にあるのですが、親が若くして亡くなってしまったケースや、孫を養子にしているというケースでは、相続人の中に未成年者が存在するケースがあります。

相続人が未成年者であったとしても、基礎控除額を超える遺産を相続によって取得した以上、相続税を納付する必要があります。

しかし、未成年者には、収入がないことも多く、むしろ、成人するまでに養育費や教育費などの様々な費用が必要となります。

そこで、法律では、未成年者には、その負担の軽減を図るべく、本来収めるべき相続税額から、一定額を控除することのできるようにしています。この未成年者が受けられる控除を『未成年者控除』と言います。

相続税の未成年者控除の計算

未成年者控除の控除額は、以下のような計算式で求めることができます。

控除額=(18歳-相続時の年齢)×10万円

例えば、未成年の相続人の年齢が、8歳であった場合、

(18歳-8歳)×10万円=100万円

と計算し、100万円分の控除が認められることになります。

なお、年齢を計算する際に、1年未満の期間があったとしても、その期間は切り捨てて計算します。例えば、相続発生時の未成年者の年齢が、正確には8歳と11ヶ月であったとしても、1年未満の11ヶ月は切り捨てますので、そのまま8歳と計算します。

また、未成年者控除の額が、その未成年者本人の相続税額より大きいため控除額の全額が引き切れない場合には、その引き切れない部分の金額をその未成年者の扶養義務者の相続税額から差し引くこともできます。

相続税の未成年者控除の適用条件

相続税の未成年者控除の適用を受けるためには、相続や遺贈で遺産を取得したときに、以下の要件を全て満たす必要があります。

未成年者であること

当たり前と言えば当たり前ですが、未成年者控除である以上、遺産を取得した時点で未成年者である必要があります。

ちなみに、未成年者とは18歳未満の者を指しますが、成年年齢が20歳であった頃の相続、すなわち、令和4年3月31日以前の相続・遺贈については20歳未満の者が未成年者となります。

法定相続人であること

未成年者控除の適用を受けるためには、相続や遺贈で財産を取得した未成年者が、被相続人の法定相続人であることが必要となります。

例えば、未成年の孫が祖父の遺言により遺産を譲り受けたとしても、孫は代襲相続が発生している場合を除き、法定相続人ではないため、未成年者控除の適用はありません。孫が養子となっている場合には、養子も子である以上、第一順位の相続人として、法定相続人となりますので、未成年控除の適用が可能です。

日本国内に住所があること

未成年者控除の適用を受けるためには、相続開始時点で日本国内に住所がなければなりません。

海外在住者の場合は控除を適用できないということです。

ただし、日本国籍を有しており、かつ、その人が相続開始前10年以内に日本国内に住所を有していたことがある場合等には、海外在住の場合でも、未成年者控除の適用を受けることができます。

参考:国税庁ホームページ タックスアンサー

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4164.htm

おわりに

今回のコラムでは、未成年の相続人がいる場合に活用したい相続税の未成年者控除とは何かについて、計算方法や適用条件も含めて解説しましたが、いかがだったでしょうか。相続税を申告する際の控除は、自ら申請する必要があり、税務署の方から「あなたは○○の控除が適用されますよ」と案内されるわけではないので、適用可能な控除の制度はしっかりと調べておく必要があります。相続税の計算は複雑で、また、控除等を受ける際の適用条件も複雑なものも少なくないため、相続税の申告の際には、専門家に相談することをオススメします。

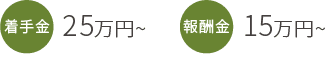

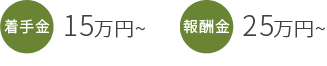

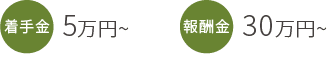

当事務所は、相続に精通した弁護士が、皆様の相続問題の解決に尽力いたします。初回無料にて相談を行っておりますので、相続対策・遺産分割・不動産相続など、相続に関することでお悩みのある方は、お気軽に当事務所までご相談ください。